¿Cómo invertir en blockchain a través de fondos?

19 ABR, 2021

Por Ana Andrés

Más allá de las criptomonedas en sí mismas, la tecnología blockchain representa un interesante diversificador de cartera a medida que analizamos el papel que desempeñará en la economía digital. En este momento, es posible observar cómo las corporaciones, los inversores institucionales y los gestores de patrimonio buscan aplicar y usar la tecnología blockchain de muchas maneras diferentes. Sin duda, ha habido un interés creciente en invertir en blockchain en estos últimos tiempos y una de las mejores formas de hacerlo es a través de fondos de inversión. En este artículo Block AM, Apollo Capital y Crypto Consulting AG nos dan las claves de cómo invertir en este activo mediante fondos.

Block Asset Management

Se trata del primer gestor de fondos de inversión alternativo (GFIA) centrado en activos digitales de Luxemburgo.

Block Asset Management Sarl (BAM) es un GFIA de Luxemburgo registrado en el regulador (CSSF). BAM fue creado en 2017 por un equipo de expertos en servicios financieros (con experiencia trabajando para Credit Suisse, Julius Baer, UBS y Societe Generale) que compartían un interés común en la tecnología Blockchain y los activos digitales.

El objetivo de BAM es proporcionar la debida diligencia y la gestión de riesgos dentro del espacio de los activos digitales y creó … el primer fondo de fondos de activos digitales del mundo. BAM se dio cuenta de que, en el momento de la creación (2017), había muchos fondos en el espacio de activos digitales, pero muy pocos eran comercializables para inversores bien informados, ya que muy pocos aprobarían una debida diligencia significativa. La compañía también es consciente de que los inversores buscaban una mayor diversificación de la que se ofrecía dentro de esta nueva clase de activos de nicho y alto riesgo / recompensa. Por este motivo, se creó Blockchain Strategies Fund. Un fondo de fondos que se centra en oportunidades de inversión en tecnología blockchain y activos digitales.

El Fondo ha sido diseñado para ofrecer a los inversores acceso completo a la clase de activos de más rápido crecimiento del mundo con los beneficios de una diligencia debida exhaustiva, una gestión de riesgos sólida y una diversificación de la cartera para reducir la volatilidad.

Filosofía

La clase de activos de blockchain / criptografía ofrece un alto potencial de apreciación del capital, ¡pero los riesgos también son altos!

Con una serie de nuevos fondos criptográficos especializados actualmente en trámite y los desarrollos adicionales que se esperan en la tecnología subyacente, la clase de activos de tecnología blockchain ganará aún más importancia en el futuro y se convertirá en una necesidad alternativa de diversificación de inversiones que se llevará a cabo en un cartera equilibrada.

Estrategia de inversión

El objetivo de inversión del Fondo es superar el índice de fondos de cobertura de criptomonedas Eurekahedge con una volatilidad reducida a través de un enfoque de fondo de fondos de múltiples estrategias para el sector de las criptomonedas. El Fondo busca lograr su objetivo de inversión invirtiendo en una selección diversa de Blockchain / Crypto Funds y otros vehículos de inversión. Blockchain Strategies Fund emplea una estrategia de seis puntas diseñada para lograr altos rendimientos y diversificación. La investigación profunda de los Fondos, los equipos detrás de ellos y la tecnología sobre la que se basan no solo es imperativa, sino que es la fuerza impulsora detrás de la decisión de invertir del Fondo Blockchain Strategies.

BSF solo invertirá en Fondos con:

Apollo Capital

Apollo Capital es un administrador de inversiones impulsado por tesis dentro de la clase de activos digitales y criptográficos de rápido crecimiento. Apollo Capital Fund, el fondo insignia de la empresa, es un galardonado fondo de múltiples estrategias que invierte en los criptoactivos que están impulsando una nueva infraestructura financiera. Esta cartera diversificada comprende las mejores oportunidades de inversión en todo el panorama de activos criptográficos y es administrada por un equipo con una combinación poco común de gestión de fondos tradicional y experiencia en activos criptográficos.

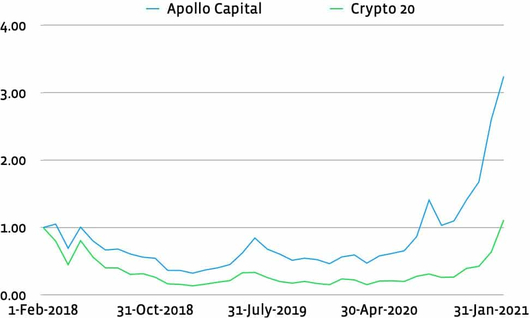

El director de inversiones Henrik Andersson combina su década de experiencia en Wall Street y más de 7 años dedicados a las criptomonedas en la construcción de una cartera diversificada de las mejores oportunidades de inversión en criptoactivos. Apollo Capital ha identificado que un enfoque activo para invertir en activos criptográficos es óptimo en comparación con un enfoque indexado más pasivo. Apollo Capital cree que esto se debe a la naturaleza minorista de los activos criptográficos. Al comparar los rendimientos del Apollo Capital Fund con el índice tokenizado 'Crypto 20', podemos ver que el enfoque activo de Apollo ha generado rendimientos superiores.

La tesis de inversión de Apollo Capital es "Invertir en los criptoactivos que están impulsando la próxima generación de infraestructura informática". Esta nueva generación de computación reemplazará a los terceros confiables con software para aumentar la eficiencia y la transparencia. Nuestro objetivo es capturar el valor creado mediante la eliminación de terceros en los servicios financieros, ya que creemos que es la mayor oportunidad disponible en el mercado de cifrado. Invertimos en activos criptográficos, ya que aquí es donde se captura la mayor parte del valor en este nuevo paradigma.

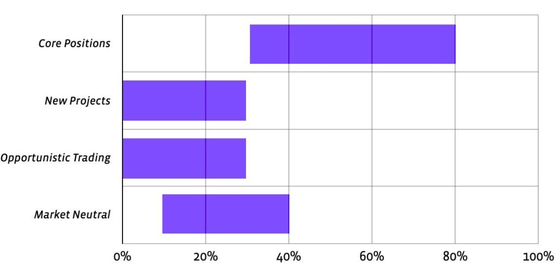

Las 4 estrategias clave para Apollo Capital Fund son:

El Apollo Capital Fund gana exposición a estrategias de mercado neutral a través de nuestro segundo fondo:

The Apollo Capital Opportunities Fund

Este fondo ofrece a los inversores exposición a estrategias de criptoactivos neutrales del mercado altamente especializadas que eliminan la volatilidad de la inversión en criptoactivos al tiempo que proporcionan rendimientos excepcionales. Estas estrategias requieren una comprensión profunda de los activos criptográficos, las finanzas descentralizadas y los riesgos involucrados. Durante los primeros tres meses, el fondo obtuvo una rentabilidad del 3,8%, 4,5% y 5,6%, respectivamente.

Apollo Capital son expertos en la gestión de los riesgos asociados a la inversión en criptoactivos. Al aprovechar el conocimiento técnico, así como la experiencia financiera y económica, Apollo Capital puede crear el perfil de riesgo / rendimiento óptimo para los inversores tanto en Apollo Capital Fund como en Apollo Capital Opportunities Fund. Un ejemplo de esta gestión de riesgos es tener un conocimiento profundo del riesgo de los contratos inteligentes y su impacto potencial en las actividades de cultivo de rendimiento de los dos fondos.

Crypto Consulting AG

El fondo distribuido por Crypto Consulting AG invierte en una canasta de 10 tokens criptográficos que se seleccionan en función de la investigación fundamental. La cartera se gestiona de forma activa. El tiempo se encarga del cliente gestionando la exposición neta dentro de un rango de -20% a + 120%.

El universo de inversión comprende los 50 tokens criptográficos más líquidos (excluidas las monedas estables), que se dividen en tres categorías: depósitos de valor, divisas o materias primas y valores.

Dependiendo de esta clasificación se utilizan diferentes modelos de valoración. El modelo SwissRex de almacenamiento de valor y tokens de moneda se basa directamente en la oferta y la demanda, ya que estos tokens no generan flujo de caja. Por el lado de la oferta, la oferta circulante y futura, así como la velocidad del token, son importantes, mientras que en la demanda se asume y retrocede una adopción de la curva en S. La relación entre la oferta y la demanda da como resultado el valor razonable de un token. Puede encontrar más información sobre el modelo SwissRex en el sitio web de SwissRexs. Para los tokens de valor que pagan un dividendo o una tasa de interés (recompensa de participación), se pueden utilizar métodos de valoración tradicionales, como el cálculo de una relación precio / ganancias (P / E).

Perspectivas

Según nuestro análisis fundamental, obtenemos un valor justo de Bitcoin de 40 000 USD para fines de 2021. Los últimos ciclos mostraron que el precio de Bitcoin puede sobrepasar el valor razonable en un múltiplo antes de rechazarlo. Como esperamos que los ciclos se vuelvan menos extremos, creemos que en el mercado alcista actual, Bitcoin podría alcanzar un máximo de alrededor de 100.000 a 150.000 USD, pero probablemente solo en 2022.

Actualmente, vemos mejores oportunidades en los llamados tokens de finanzas descentralizadas (DEFI), que se retrasaron en los últimos 2 meses. Nuestros tokens DEFI favoritos se negocian entre 10 y 15 veces las ganancias para 2022. Un ejemplo es Uniswap, un intercambio de cifrado descentralizado, que genera más ganancias que Nasdaq Inc. Solo unos pocos han oído hablar de él. Uniswap cotiza a un P / U de 13 para 2022. Por lo tanto, la valoración de estos proyectos de tecnología es mucho más barata que la de las acciones de tecnología NASDAQ, que cotizan a 40 veces las ganancias.

Desde el mínimo de marzo de 2020, Bitcoin subió más del 1700% y puede producirse una fuerte corrección en cualquier momento. Esta dicotomía entre un gran potencial continuo y el riesgo de un gran revés se puede contrarrestar agregando un arbitraje de mercado neutral. Algunos futuros se negocian en un 70% sobre el contado anualizado. Manteniendo el subyacente y colocando en corto estos futuros, la volatilidad de una cartera se puede reducir significativamente. Por ejemplo, si el mercado se redujera a la mitad durante los próximos 12 meses, una cartera dividida entre 50% de exposición larga y 50% de arbitraje aún generaría una ganancia del 10% y otra duplicación reduciría el rendimiento solo ligeramente al 85%.

Desde su lanzamiento en junio de 2018, el fondo superó a Bitcoin en un 250% y hasta la fecha en un 140%.