¿Dónde invierten los mejores fondos de bolsa europea de la última década?

7 MAY, 2021

Por Leticia Rial de RankiaPro

En el último año los inversores se han enfrentado a una situación de gran incertidumbre y cambios bruscos en los mercados financieros. Son muchas las voces que apuntan a que la incertidumbre seguirá presente en los mercados en los próximos meses. Por ello, es de vital importancia contar en cartera con fondos de inversión que sean consistentes y sepan capear las turbulencias que estén por llegar.

En este artículo te mostramos cuáles son los cinco mejores fondos de bolsa europea de la última década y en qué empresas invierten. En concreto, los fondos corresponden a la categoría de renta variable europea capitalización flexible, según datos de Morningstar.

Mejores fondos de bolsa europea

| ISIN | Fondo de inversión | Rentabilidad a 10 años | Rentabilidad YTD |

| LU0418791066 | BlackRock Strategic Funds - European Opportunities Extension | 15,50%% | 14,18% |

| LU0870552998 | DNCA Invest SRI Europe Growth | 10,80% | 11,74% |

| IE00BHWQNN83 | Comgest Growth Europe Opportunities | 10,59% | 15,07% |

| LU0578133935 | Memnon Fund - Memnon European | 10,50% | 11,46% |

| LU0289527912 | Melchior Selected Trust - European Opportunities | 9,21% | 8,08% |

Fuente: Morningstar a 2 de junio de 2023.

BlackRock Strategic Funds - European Opportunities Extension

El fondo busca maximizar los beneficios totales mediante el uso de una estrategia de extensión. La utilización de una estrategia de extensión significa que, además de tener hasta el 100% de los activos del fondo expuestos a acciones ordinarias mediante posiciones largas o largas sintéticas, la intención es que entre en posiciones cortas sintéticas para lograr exposición adicional a la inversión. Los beneficios de esas posiciones cortas sintéticas se utilizarán para comprar posiciones adicionales largas sintéticas (en líneas generales en la misma proporción que las posiciones cortas de las que es titular).

El BSF European Opportunities Extension Fund intentará ganar, como mínimo, un 70% de su exposición a la inversión a empresas domiciliadas, o que ejercen la parte predominante de su actividad económica, en Europa. Buscará lograr este objetivo de inversión invirtiendo, como mínimo, un 70% de sus activos totales en acciones ordinarias y en valores relacionados con las acciones ordinarias (incluyendo derivados), y cuando se determine apropiado, en instrumentos monetarios y cuasimonetarios. Como mínimo, un 50% de la exposición será a empresas de capitalización pequeña y mediana. Se consideran empresas de capitalización pequeña y mediana aquellas empresas que, en el momento de la adquisición, forman el 30% inferior por capitalización del mercado de los mercados de valores europeos.

La exposición del vehículo de inversión al tipo de cambio se gestiona de forma flexible. Para alcanzar la política y el objetivo de inversión, el fondo invertirá en una diversidad de instrumentos y de estrategias de inversión. Pretende aprovechar al máximo la capacidad para invertir en derivados que proporcionen posiciones largas sintéticas o cortas sintéticas con el objetivo de maximizar los beneficios positivos.

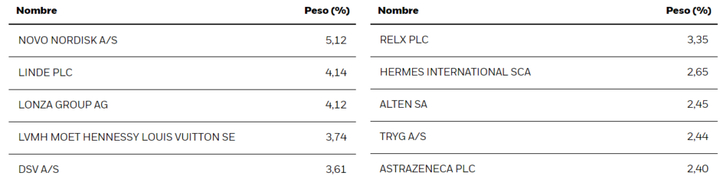

Posiciones del BlackRock Strategic Funds - European Opportunities Extension

Fuente: BlackRock a 28 de abril de 2023.

DNCA Invest SRI Europe Growth

El fondo trata de superar la rentabilidad de los mercados paneuropeos de renta variable durante el periodo de inversión recomendado. El índice STOXX EUROPE 600 Net Return EUR, calculado con dividendos reinvertidos, se proporciona a efectos de comparación a posteriori. Se advierte a los inversores de que el estilo de gestión es discrecional e integra criterios medioambientales, sociales y de gobernanza (ESG).

Para alcanzar su objetivo de inversión, la estrategia de inversión del fondo se basa en una gestión discrecional activa destinada a invertir en valores de crecimiento paneuropeos de alta calidad. El proceso de selección se basa en la elección de valores en función de su valor intrínseco (se realiza internamente un análisis en profundidad de los fundamentales), y no en la composición del índice de referencia. Por tanto, las tres características a destacar del fondo serían:

Posiciones del DNCA Invest SRI Europe Growth

Fuente: DNCA a 28 de abril de 2023.

Comgest Growth Europe Opportunities

Comgest Growth Europe Opportunities es un fondo caracterizado por la búsqueda de crecimiento de calidad concentrado que tiene como objetivo un crecimiento anual del BPA del 15% durante períodos de 5 años. El equipo construye la cartera de 35-40 acciones completamente de abajo hacia arriba e independientemente del índice de referencia.

Esto se debe a que la calidad de una empresa es fundamental para nuestro enfoque, ya que contamos con la combinación del crecimiento de las ganancias a largo plazo para impulsar el rendimiento del fondo. Significa que el foso de las tenencias de nuestra cartera debe ser tan fuerte que continúen creciendo incluso en un entorno cíclico débil. Los bancos, las empresas de materias primas y las empresas altamente cíclicas no tienen ese foso y ofrecen poca visibilidad.

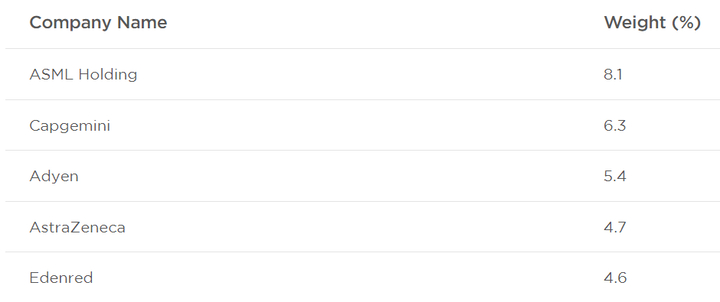

La mayor posición en el fondo es ASML con un peso del 8,1%. La entidad holandesa de equipos de litografía necesarios para imprimir semiconductores. El equipo de ASML es crucial para mantener la Ley de Moore, que consiste en duplicar la potencia informática por chip cada dos años, lo que hace que todo, desde automóviles hasta teléfonos inteligentes, sea más potente a medida que pasa el tiempo.

Posiciones del fondo Comgest Growth Europe Opportunities

Fuente: Comgest a 30 de abril de 2023.

Memnon Fund - Memnon European

El objetivo de este fondo es maximizar el crecimiento del capital a largo plazo invirtiendo principalmente en valores de renta variable cotizados que coticen o se negocien en mercados regulados europeos emitidos por sociedades con domicilio social en Europa. Para lograr su objetivo de inversión, el fondo basará sus inversiones en análisis fundamentales a la hora de seleccionar valores para posiciones largas.

La política de fondo es mantener una cartera concentrada de valores de renta variable de una amplia gama de países y sectores europeos. Entre sus primeras posiciones, como podemos ver en la siguiente imagen, nos encontramos con las compañías Shell, Continental, Carrefour, Kering y Siemens. Industriales es el sector que mayor peso tiene en el portfolio, con un 18,74%, seguido de consumo cíclico y salud.

Posiciones dle Memnon Fund - Memnon European

Fuente: Morningstar a 28 de febrero de 2023.

Melchior Selected Trust - European Opportunities

El objetivo de inversión de este fondo es lograr un crecimiento del capital a largo plazo, sin riesgos indebidos, mediante la inversión diversificada de al menos dos tercios de su patrimonio total en acciones y bonos emitidos por sociedades que tengan su domicilio social o desarrollen una parte predominante de su actividad económica en Europa y en bonos emitidos por gobiernos/agencias gubernamentales de Europa. Además, también podrá invertir hasta un tercio de su patrimonio total en otras acciones, bonos e instituciones de inversión colectiva y bonos emitidos por organizaciones supranacionales de todo el mundo.

El fondo está gestionado por David Robinson, quien gestiona para Dalton Strategic Partnership (DSP) desde su creación en mayo de 2010. El objetivo de David es superar la rentabilidad del índice de referencia MSCI Pan European en más de un 3% anualizado mediante la inversión a largo plazo en renta variable europea.

David utiliza un proceso de selección de valores ascendente para identificar empresas de alta calidad con sólidos fundamentos, que son líderes en nichos de mercado con altas barreras de entrada. El enfoque no restringido produce una cartera concentrada de entre 40 y 60 acciones que suele tener una volatilidad absoluta inferior a la del mercado.

Posiciones del Melchior Selected Trust - European Opportunities

Fuente: Polar Capital a 28 de abril de 2023.