Bonos triple B y “ángeles caídos”: ¿riesgos malignos u oportunidades celestiales?

15 MAR, 2019

Por Sara Giménez de RankiaPro

Han proliferado en los últimos meses las noticias sobre el crecimiento del mercado de deuda privada calificada con triple B. A algunos participantes del mercado les preocupa que la próxima recesión económica pueda provocar una oleada de rebajas de la calificación de empresas, de triple B a alta rentabilidad, y que estos “ángeles caídos” puedan exponer a los inversores a pérdidas por caída del valor de mercado, en el mejor de los casos, o, peor aún, a impagos. A continuación, podéis leer un breve comentario sobre el análisis llevado a cabo por los expertos de TwentyFour Asset Management: Bonos triple B y “ángeles caídos”: ¿riesgos malignos u oportunidades celestiales?

Creemos que los riesgos están sobrevalorados y que son exagerados los temores a un retroceso de la calificación crediticia de los bonos triple B. Como revela un extenso análisis realizado por TwentyFour, lejos de ser una clase de activos que deba ser proscrita de las carteras, estos bonos han producido de manera general los mejores rendimientos totales y los mejores retornos ajustados al riesgo de todo el mercado global de renta fija.

Apalancamiento en las empresas, ¿debería ser motivo de preocupación?

En los últimos diez años se ha sospechado que el nivel de endeudamiento aumenta entre las empresas que se financian a través del mercado de renta fija. Esta podría parecer una respuesta natural a la continua caída de las rentabilidades y, por tanto, al coste del capital. Dado que unos costes de financiación más bajos hacen más rentable las ampliaciones marginales del balance, es lógico que aumente el apalancamiento, ya que las empresas buscan oportunidades que, cuando los costes de financiación son más elevados, resultan poco viables económicamente. Este fenómeno no tiene por qué ser malo, siempre que el ciclo de apalancamiento no se estire tanto que, llegada una recesión económica, no puedan pagarse los cupones y, en última instancia, el principal a los bonistas.

Los acontecimientos de 2008 y 2009 fueron un ejemplo extremo en numerosos sectores, cuando una caída abrupta del PIB y el drástico recorte de la posibilidad de refinanciación dieron lugar a un importante incremento de los impagos. En tiempos más recientes, los impagos se han limitado a sectores concretos o individuos concretos, como el caso del sector del gas y el petróleo hace tres años o, en la actualidad, el sector minorista, que se está convirtiendo en un importante motivo de inquietud para nosotros y para otros.

El aumento del apalancamiento en las empresas se ha dado casi exclusivamente en el segmento de las calificaciones crediticias más bajas

Ahora que ya llevamos nada menos que 10 años de expansión global, se teme que cuando llegue la siguiente recesión, las empresas puedan tener un nivel excesivo de apalancamiento y aumenten extraordinariamente las tasas de impago en muchos sectores, causando posibles pérdidas sustanciales a los acreedores.

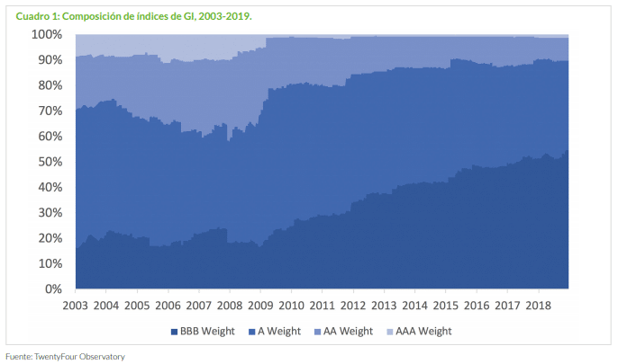

La inquietud de algunos es que el aumento del apalancamiento en las empresas se ha dado casi exclusivamente en el segmento de las calificaciones crediticias más bajas dentro de los bonos con grado de inversión (GI), el de los bonos BBB, incrementando la proporción de bonos BBB dentro de los índices de GI hasta un nivel preocupante o, posiblemente, peligroso. Como muestra el Cuadro 1, se ha producido un aumento gradual y sostenido en la proporción de bonos BBB dentro de los índices típicos de deuda privada denominada en libras desde el comienzo del programa de compras de activos (QE) del BCE en 2009 (nos hemos centrado en el mercado en libras en este artículo ya que tiene mayor proporción de triple B que los índices en dólares y euros).

El auge de la triple B

Es evidente que los dos segmentos con calificaciones más bajas dentro del grado de inversión – BBB y A – han pasado de representar el 70% de los índices al 90% y, en particular, los bonos triple B han pasado de apenas el 20% a más del 50%, frente a los índices en USD y en EUR, en los que el segmento triple B se sitúa cerca del 25%. Si examinamos de nuevo los índices en libras, los bonos AAA han caído hasta casi cero, quedando también en una posición marginal los bonos AA. ¿Cuál ha sido la causa de la expansión de los bonos BBB? ¿Podría ser un aumento significativo del endeudamiento de las empresas?

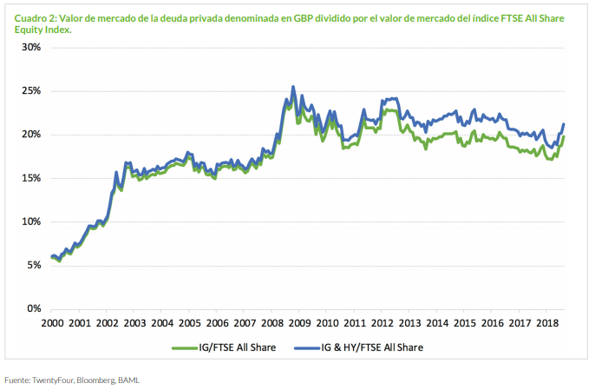

Utilizando la relación entre valor total de la deuda y el valor total de los fondos propios (indicador indirecto de apalancamiento de las empresas), puede inferirse que el endeudamiento de las empresas sí se incrementó significativamente hasta el inicio de la crisis financiera. Pero desde 2009, el apalancamiento de las empresas según este indicador ha descendido. Hay que admitir que es solo un indicador indirecto de apalancamiento, ya que no tiene en cuenta los préstamos bancarios, las colocaciones privadas y otras formas de deuda, además de ignorar los elementos de efectivo y cuentas por cobrar. Pero sin duda contradice la idea de que el endeudamiento ha crecido de forma excepcional desde 2008.

¿Qué otra razón podría explicar esta mayor proporción de bonos triple B?

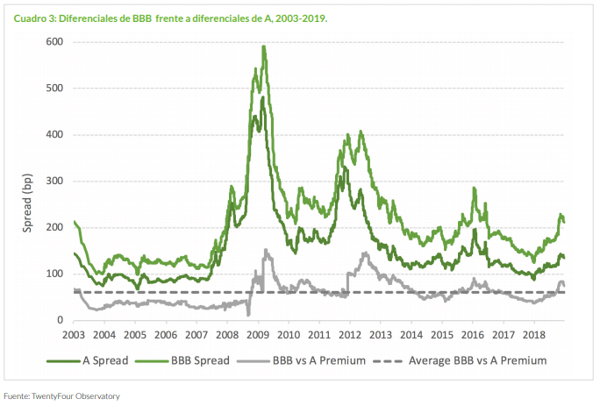

Muchos de los artículos escritos recientemente han propuesto una teoría diferente: para sus autores, la principal razón ha sido una compresión de la prima por diferenciales entre los bonos calificados con A y los bonos BBB. En un mundo en el que los bancos centrales inyectan liquidez y en el que se busca sobre todo la rentabilidad, afirman, se ha venido abajo la relación entre el aumento del endeudamiento y el incremento del coste del capital de las empresas.

Sin embargo, como muestra el Cuadro 3, los datos no terminan de corroborar esa teoría. La prima por los bonos triple B es de hecho más elevada desde que comenzó el programa de compra de activos del BCE y en gran medida mayor que en el promedio de 15 años. Parece, pues, que el diferencial no es necesariamente el factor clave que explicaría la emisión desproporcionada de BBBs.

Al contrario, la rentabilidad total de los bonos triple B (y no el diferencial) podría ser realmente la razón del cambio en la composición de los índices de GI.

Y ¿no podría ser que las agencias de calificación no han hecho más que volverse más estrictas después de la crisis y subir su nivel de exigencia para otorgar la calificación A?

Para nosotros es evidente que muchos bonos que, antes de la crisis, habrían sido calificados con “benevolencia”, recibiendo una calificación A o posiblemente A-, ahora ya no disfrutan del “beneficio de la duda” y reciben de las agencias una calificación más ajustada a la realidad, en el escalón BBB+ o incluso inferior. Creemos que este es un factor relevante en la transición.