Siete razones clave para restaurar la confianza de los bonos AT1

19 MAY, 2023

Por Leticia Rial de RankiaPro

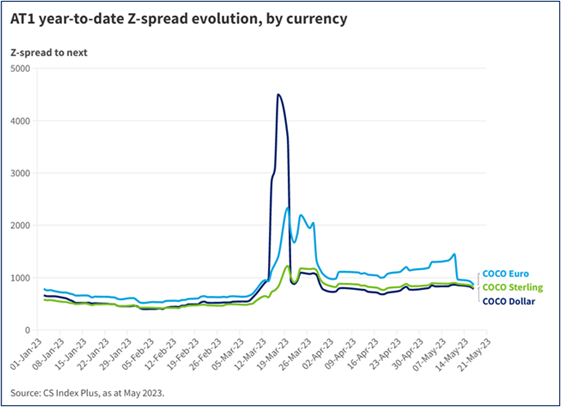

La Autoridad Bancaria Europea mantiene este mes conversaciones sobre la forma de impulsar el interés de los inversores en el mercado AT1 tras la quiebra de Credit Suisse, que provocó que las autoridades suizas eliminaran 17.000 millones de dólares en bonos AT1.

Teniendo esto en cuenta, Federated Hermes ha esbozado siete razones clave por las que es esencial restaurar la confianza y el compromiso de los inversores en esta clase de activos. Filippo Alloatti, director de finanzas en la gestora, destaca que “los AT1 deberían cotizar dentro del coste genérico del 10% de los fondos propios de los bancos europeos (y británicos) que cotizan en bolsa”.

En términos más generales, la clase de activos desempeña un papel importante por las siguientes razones clave: